Capital Group, Sequoia Capital, Silver Lake і Shopify збільшили свої частки в сервісі онлайн-платежів Stripe напередодні його IPO. Інвестори купили акції на суму близько $1 млрд, про це пише The Wall Street Journal з посиланням на джерела.

Stripe запропонував інвесторам купити частки в існуючих акціонерів компанії, включаючи нинішніх і колишніх співробітників Stripe, розповіли співрозмовники WSJ. За їх словами, на торги виставили акції вартістю $4 млрд. Серед найбільших покупців виявилися фонди Capital Group, Sequoia Capital, Silver Lake і сервіс електронної комерції Shopify.

Тендерна пропозиція була зроблена за тією ж ціною, за якою Stripe продавав акції в березні, розповіли джерела WSJ. Для інвесторів – це спосіб накопичувати активи, який виходить за рамки традиційних інвестицій в стартапи і технологічні компанії на більш пізніх стадіях, відзначає видання.

Наприклад, Zoom і Salesforce отримали по $11,5 млн прибутку після IPO ізраїльського виробника софта Monday.com на біржі Nasdaq. Вони вклали в акції компанії по $75 млн, і до кінця першого дня торгів їхня вартість зросла до $86,5 млн.

В ході останнього раунду фінансування Stripe привернув $600 млн, а його оцінка досягла $95 млрд. Це рекордне значення для компаній з Кремнієвої долини. Оцінка Facebook перед її виходом на біржу в 2012 році була на $15 млрд менше. Stripe також обігнав SpaceX Ілона Маска, оцінка якої в лютому досягла $74 млрд.

Раніше WSJ повідомляла, що Stripe готується провести IPO в кінці 2021 або початку 2022 року.

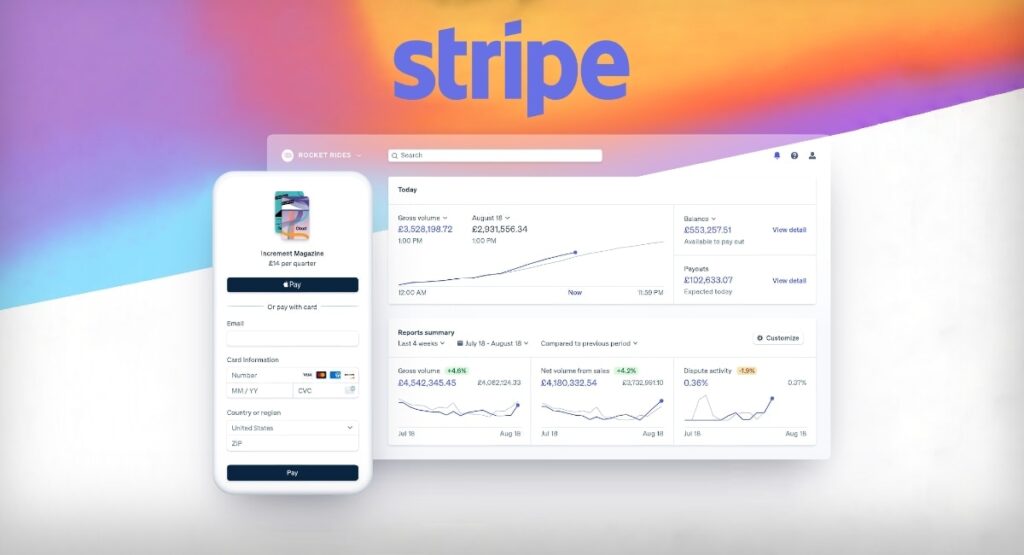

Stripe в 2010 році заснували брати Патрік і Джон Коллісон. Сервіс допомагає компаніям приймати онлайн-платежі, стягнення комісії за кожну транзакцію. Серед партнерів Stripe – Zoom, Shopify і Amazon.

За оцінкою партнера і старшого аналітика дослідницької фірми MoffettNathanson Лізи Елліс, в 2019 році Stripe опрацювала транзакцій на $200-250 млрд, а в 2020 році збільшила показники приблизно на 50%.